H επαναφορά των καταθέσεων αποτελεί θέμα μείζονος σημασίας για τις τράπεζες, προκειμένου αυτές μόλις ομαλοποιηθεί η κατάσταση να καταφέρουν να χρηματοδοτήσουν την ελληνική οικονομία.

H επαναφορά των καταθέσεων αποτελεί θέμα μείζονος σημασίας για τις τράπεζες, προκειμένου αυτές μόλις ομαλοποιηθεί η κατάσταση να καταφέρουν να χρηματοδοτήσουν την ελληνική οικονομία.

Βέβαια απολύτως ξεκάθαρο πως οι ελληνικές τράπεζες δεν έχουν κανένα πρόβλημα κεφαλαιακής επάρκειας. Αλλωστε έχουν πρόσφατα ανακεφαλαιοποιηθεί και έχουν υποστεί πολύ σκληρούς ελέγχους από την Ευρωπαϊκή Κεντρική Τράπεζα σε ό,τι αφορά το ύψος και την ποιότητα των κεφαλαίων τους.

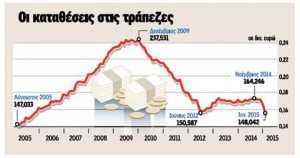

Είναι όμως διαφορετικό θέμα η επάρκεια κεφαλαίων και πολύ διαφορετικό θέμα η ρευστότητα των ελληνικών τραπεζών. Και μπορεί η επάρκεια να είναι σε πολύ καλό επίπεδο, οι απώλειες όμως καταθέσεων ύψους περίπου 25 δισ. ευρώ το τρίμηνο που προηγήθηκε έχει επιφέρει ισχυρό πλήγμα στα σχέδια των τραπεζών για τη χρηματοδοτική ενίσχυση της ελληνικής οικονομίας.

Ομως η επιστροφή των παραπάνω καταθέσεων θα εξαρτηθεί από ένα πλήθος παραγόντων, με κυρίαρχο την ομαλοποίηση της κατάστασης της ελληνικής οικονομίας, στοιχείο το οποίο βρίσκεται σε άμεση συνάρτηση με τις διαπραγματεύσεις που θα ακολουθήσουν με τους δανειστές, το προσεχές χρονικό διάστημα.

Πολιτική αστάθεια

Μολονότι οι παραπάνω εκροές θεωρείται ότι είναι σχετικώς εύκολο να γυρίσουν στα ταμεία των πιστωτικών ιδρυμάτων, αυτό δεν θα συμβεί όσο η πολιτική κατάσταση παραμένει τεταμένη και όσο πλανάται στον αέρα το ενδεχόμενο η χώρα να μην μπορεί να καλύψει την αποπληρωμή των υποχρεώσεών της και άρα να υπάρχει ορατός ο κίνδυνος να οδηγηθούμε ακόμη και σε ένα πιστωτικό γεγονός, όπως ειπώθηκε δια στόματος στελεχών της κυβέρνησης. Ετσι, ακόμη και τώρα παρατηρούνται περιορισμένες εκροές.

Σε επίπεδο ρευστότητας οι ελληνικές τράπεζες καλύπτουν τις χρηματοδοτικές τους ανάγκες μέσω ELA. Είναι απολύτως βέβαιο πως η πρόσβασή τους στον έκτακτο μηχανισμό θα παραμείνει ανοιχτή μετά την επίτευξη της ενδιάμεσης συμφωνίας. Αυτό, ωστόσο, δεν αρκεί.

Ο Μάριο Ντράγκι είπε πως η κανονική γραμμή χρηματοδότησης για τις τράπεζες θα ανοίξει μόλις υπάρξουν απτά δείγματα πως η συμφωνία εκτελείται κανονικά και πάντως όχι πριν από τις 5 Μαρτίου. Οι πρόσφατες διαπιστώσεις για το χρηματοδοτικό κενό και το γεγονός πως η έκδοση εντόκων και η αγορά τους από τις τράπεζες μέσω ELA δεν είναι εφικτή, δεν διευκολύνει την απόφαση του Μάριο Ντράγκι για επιστροφή των τεσσάρων συστημικών τραπεζών στην κανονική γραμμή χρηματοδότησης.

Η αρνητική αναθεώρηση των προβλέψεων τουλάχιστον από τους διεθνείς οίκους σε ό,τι αφορά τους ρυθμούς ανάπτυξης της χώρας καθιστά μάλλον δυσκολότερη τη διαδικασία χρηματοδότησης της εθνικής οικονομίας από τις ελληνικές τράπεζες.

Φρέσκο χρήμα

Οι τράπεζες είχαν προγραμματίσει να διοχετεύσουν στην ελληνική οικονομία για το 2015 φρέσκο χρήμα περί τα 8-10 δισ. ευρώ με βάση προβλεπόμενους ρυθμούς ανάπτυξης της τάξης του 3-3,5%. Τα κεφάλαια ισοδυναμούσαν με 10% της αύξησης του ΑΕΠ. Η αλλαγή της τάσης με υστέρηση εσόδων και κατ’ επέκταση εκτροχιασμό του προϋπολογισμού, σύμφωνα με πρόσφατη μελέτη της Morgan Stanley, οδηγεί την ανάπτυξη σε περίπου 0,6% και τη μεταθέτει όλη στο δεύτερο εξάμηνο του 2015. Αυτό σημαίνει πως οι πιστώσεις που είχαν προγραμματιστεί κυρίως για εξαγωγικές τουριστικές επιχειρήσεις. κατασκευές, γεωργία και ενέργεια θα πάνε πίσω, παρατηρούν στελέχη συμβούλων επιχειρήσεων που δουλεύουν τα συγκεκριμένα projects.

Πίσω όμως πηγαίνουν και οι εκτιμήσεις για αλλαγή στην τάση ανόδου των «κόκκινων» δανείων. Η αντιστροφή της τάσης αναμενόταν για το α’ τρίμηνο του τρέχοντος έτους και μετατίθεται υπό προϋποθέσεις ανάπτυξης στο τρίτο τρίμηνο του τρέχοντος έτους, αφού άλλωστε και τα σχέδια της κυβέρνησης για την αποτελεσματική ρύθμιση των «κόκκινων» δανείων μετατίθενται 6-7 μήνες αργότερα.

Ο λόγος των δανείων σε καθυστέρηση προς το σύνολο των δανείων διατηρήθηκε σε ιδιαίτερα υψηλό επίπεδο (Σεπτέμβριος 2014: 34,2%, Δεκέμβριος 2013: 31,9%). Οπως άλλωστε ανάφερε και ο διοικητής της Τράπεζας της Ελλάδος κ. Γιάννης Στουρνάρας κατά την ομιλία του στη Γενική Συνέλευση της ΤτΕ, η ανάκαμψη είναι εύθραυστη και δεν επιτρέπεται εφησυχασμός.

Η αποτελεσματική διαχείριση των δανείων σε καθυστέρηση θα έχει θετικές και αλυσιδωτές επιδράσεις στην πιστοδότηση της υγιούς επιχειρηματικότητας, καθώς και στη δυνατότητα των τραπεζών να χορηγήσουν νέες πιστώσεις είναι αλληλένδετη με την ομαλή και έγκαιρη εξόφληση των υφιστάμενων δανείων.

«Κόκκινα» δάνεια και εκροές

Τα «κόκκινα» δάνεια και οι εκροές καταθέσεων είναι τα δύο θέματα που θέτουν απαγορευτικό στις τράπεζες να ανοίξουν τους κρουνούς της χρηματοδότησης, όμως η συμφωνία που επιτεύχθηκε παρά τα όποια προβλήματά της διατηρεί τη δυνατότητα της πραγματικής οικονομίας να χρηματοδοτηθεί μέσα από τα κοινοτικά κονδύλια, τα οποία διοχετεύονται επίσης μέσα από τα πιστωτικά ιδρύματα στις επιχειρήσεις.

Στη θετική προοπτική των επιχειρηματικών επενδύσεων εκτιμάται ότι θα συνεισφέρουν: (η αξιοποίηση από τα εγχώρια πιστωτικά ιδρύματα και τις επιχειρήσεις της ρευστότητας του ΕΣΠΑ και των συγχρηματοδοτήσεων και εγγυοδοσιών της Ευρωπαϊκής Τράπεζας Επενδύσεων (EΤΕπ) και του Εθνικού Ταμείου Επιχειρηματικότητας και Ανάπτυξης (ΕΤΕΑΝ).

Προς την ίδια κατεύθυνση θα συνεισφέρει η περαιτέρω πρόοδος των έργων υποδομής -κυρίως στους τέσσερις μεγάλους αυτοκινητοδρόμους- αλλά και η δυναμική των συμπράξεων δημόσιου-ιδιωτικού τομέα (ΣΔΙΤ), που προσδίδουν άμεσο αναπτυξιακό αποτέλεσμα και κινητοποιούν επενδυτικούς πόρους στη βιομηχανία υλικών και στις υποστηρικτικές υπηρεσίες, και τέλος το Ευρωπαϊκό Επενδυτικό Σχέδιο που δρομολογείται από κοινού από την Ευρωπαϊκή Επιτροπή και την ΕΤΕπ μέσω της δημιουργίας ενός Ευρωπαϊκού Ταμείου Στρατηγικών Επενδύσεων, καθώς και η υλοποίηση του στόχου των 6,4 δισ. ευρώ του Προγράμματος Δημοσίων Επενδύσεων για το 2015 θα συντελέσει επίσης στη θετική εξέλιξη των επενδύσεων αναφέρει η Τράπεζα της Ελλάδος στην ετήσια έκθεσή της.

πηγή: www.imerisia.gr